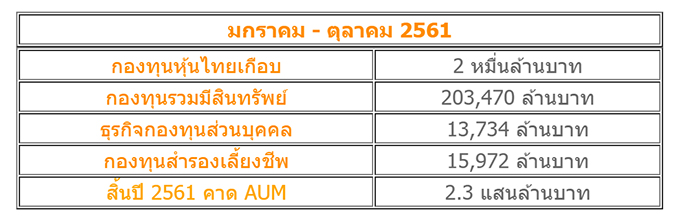

บริษัทหลักทรัพย์จัดการกองทุนธนชาต จำกัด ตั้งเป้าสินทรัพย์ภายใต้การบริหารจัดการ (AUM) ณ สิ้นปี 2561 อยู่ที่ 2.3 แสนล้านบาท เชื่อสิ้นปีปรับเพิ่มได้อีกจากแรงหนุนกองทุนเพื่อลดหย่อนภาษี (RMF/LTF) ในช่วงเดือนพฤศจิกายน - ธันวาคมนี้ โดยคาดว่าจะมีเม็ดเงิน RMF/LTF ไหลเข้ามาในอุตสาหกรรมประมาณ 5 หมื่นล้านบาท/ปี เผยเศรษฐกิจโลกโตแต่ไม่แรง สงครามการค้าไม่น่าจบเร็ว ปีหน้าจึงเป็นปีแห่งความท้าทาย ชี้ตลาดหุ้นไทยเสี่ยงน้อยกว่า ตลาดตราสารหนี้ไทยก็ยังโอเค

บุญชัย เกียรติธนาวิทย์ กรรมการผู้จัดการ บริษัทหลักทรัพย์จัดการกองทุนธนชาต จำกัด เปิดเผยถึงผลการดำเนินงานว่า “ในปีนี้บริษัทสามารถสร้างยอดขายกองทุนหุ้นไทยสุทธิอยู่เกือบ 2 หมื่นล้าน ทำให้สัดส่วนสินทรัพย์กองทุนหุ้นของบริษัทปรับตัวจากเกือบ 4 หมื่นล้านในปีที่แล้วมาเป็นกว่า 5 หมื่นล้านในปีนี้ คิดเป็น 25% ของมูลค่าทรัพย์สินทั้งหมด ซึ่งส่วนหนึ่งมาจากบริษัทได้เปิดขายกองทุนหุ้นไทยแนวใหม่ T-SmartBeta ได้กว่า 5,000 ล้านบาท เนื่องจากเป็นกองทุนที่ค่อนข้างมีความเฉพาะตัว สามารถปรับกลยุทธ์การลงทุนได้ ทั้งในช่วงที่ตลาดหุ้นมีแนวโน้มปรับตัวขึ้นและลง

สำหรับกองทุนที่ได้รับความนิยมสูงสุดของบริษัทในปีนี้ คือ กองทุนหุ้นปันผลอย่าง T-DIV และ T-DIV2 ที่ยอดลงทุนสุทธิทั้ง 2 กองทุนอยู่ที่กว่า 1.3 หมื่นล้าน (ณ วันที่ 31 ตุลาคม 2561) เนื่องจากเป็นกองทุนที่ตั้งแต่จัดตั้งกองทุนเมื่อประมาณเดือนมีนาคมปีที่แล้ว จนถึงปัจจุบันสามารถจ่ายปันผลได้กองทุนละ 6 ครั้งแล้ว ซึ่งคาดว่าจะยังคงได้รับความนิยมในปีหน้าเช่นกัน

ส่วนเป้าหมายการออกกองทุนในปีหน้า บริษัทก็คาดว่าจะนำเสนอกองทุนหุ้นในรูปแบบต่างๆ เพื่อเป็นทางเลือกให้กับลูกค้าต่อไป เนื่องจากเชื่อว่า ในระยะยาวแล้วสินทรัพย์ประเภทหุ้นยังสามารถให้ผลตอบแทนที่ดีกว่าสินทรัพย์ประเภทอื่นๆ ด้วย”

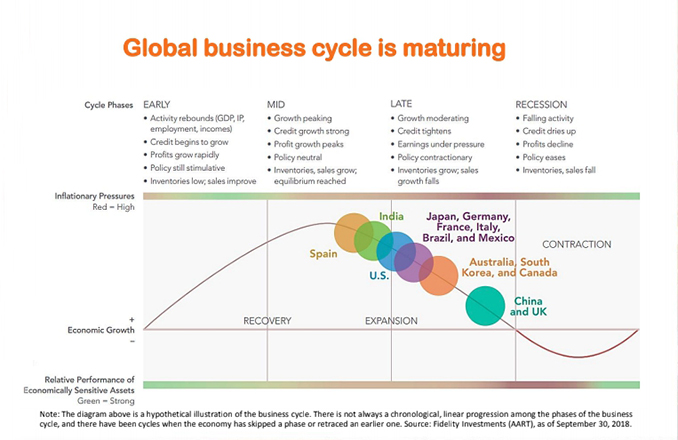

สำหรับการลงทุนในปีหน้า โชติช่วง ธีรขจรโชติ ผู้ช่วยกรรมการผู้จัดการ ฝ่ายกลยุทธ์มหภาค บริษัทหลักทรัพย์จัดการกองทุนธนชาต จำกัด ชี้ว่า “ทิศทางเศรษฐกิจโลกในปีหน้ายังสามารถขยายตัวต่อเนื่อง แต่ไม่แรงเหมือนเดิม เนื่องจากแรงส่งจากมาตรการกระตุ้นต่าง ๆ ลดลง แต่ยังเชื่อว่าการเติบโตของสหรัฐจะยังคงช่วยให้เศรษฐกิจโลกยังคงเติบโตต่อไปในครึ่งแรกของปี 2561 ซึ่งโดยส่วนตัวแล้วการขยายตัวของเศรษฐกิจสหรัฐฯ ในรอบปัจจุบันถือว่ายาวนานที่สุด นับตั้งแต่หลังสงครามโลกครั้งที่ 2 เป็นต้นมา และคาดว่าจะขยายตัวต่อไปได้ไม่ต่ำกว่า 2 ปี จากนั้นก็จะถดถอย แต่คงไม่ได้รุนแรงมากอย่างที่กังวลกัน เพียงแต่รอบการถดถอยอาจกินเวลานานกว่าปกติพอสมควรทีเดียว

สำหรับในระยะ 6 เดือนที่ผ่านมา ความกังวลต่อทิศทางการขยายตัวของเศรษฐกิจโลกในปัจจุบัน ทำให้ตลาดอยู่ใน Mode Risk-Off เงินทุนจึงผันผวนสูง ซึ่งคาดว่าในปีหน้า ภาวะความผันผวนจะยังคงมาจากปัจจัยต่างประเทศเป็นหลัก ทั้งด้านเศรษฐกิจโลกที่คาดว่าขยายตัวช้าลง ข้อพิพาททางการค้าระหว่างสหรัฐฯ กับคู่ค้า โดยเฉพาะกับจีน นอกจากนั้น นโยบายการเงินในหลายประเทศตึงตัวขึ้น การแข็งค่าของเงินดอลลาร์สหรัฐ ความผันผวนของค่าเงิน และประเด็นการเมืองในสหรัฐฯ ยูโรโซนและกลุ่มโอเปกยังคงเป็นประเด็นที่ต้องจับตาต่อไป”

ส่วนแนวโน้มการลงทุนในปีหน้า

- ตลาดต่างประเทศ ตลาดเกิดใหม่อย่างเอเชียน่าสนใจกว่าภูมิภาคอื่น เพราะในปีนี้ปรับตัวลดลงค่อนข้างแรง แต่เศรษฐกิจและกำไรของบริษัทยังขยายตัวได้ ทำให้ค่า P/E อยู่ที่ 12 เท่าเท่านั้น

- ตลาดไทย การลงทุนในตลาดหุ้นไทยยังคงน่าสนใจกว่าหุ้นต่างประเทศ เพราะ

- ความเสี่ยงมีแค่เรื่องการเมืองหลังการเลือกตั้ง เมื่อพิจารณาถึงผลกำไรของบริษัทจดทะเบียนในตลาดที่ยังเติบโตได้ต่อเนื่อง ซึ่งคาดว่า SET Index ในปีหน้าจะซื้อขายบน P/E ที่ประมาณ 15 – 16 เท่า หรือ ระหว่าง 1,750 – 1,850 จุด แม้ว่า P/E ตลาดหุ้นไทยอาจไม่ได้ต่ำมากเมื่อเทียบกับเพื่อนบ้าน

- ปัจจัยเสี่ยงภายในประเทศมีน้อยกว่า ประกอบกับแรงขายจากนักลงทุนต่างชาติที่น่าจะน้อยกว่าในปีนี้ นอกจากนั้น ยังมีปัจจัยที่ช่วยผลักดันให้ตลาดหุ้นไทยปรับตัวขึ้นได้จากค่าเงินบาทที่อ่อนลง เพราะเชื่อว่าในช่วงไตรมาส 1 ปี 2019 ค่าเงินบาทจะแกว่งตัวระหว่าง 32.00 – 33.50 บาท/ดอลลาร์สหรัฐ ทำให้หุ้นไทยในปีหน้ายังคงน่าสนใจ

โชติช่วง กล่าวว่า “สำหรับการลงทุนในตราสารหนี้คาดว่าจะให้ผลตอบแทนไม่สูงนัก แต่เชื่อว่าตราสารหนี้ไทยจะให้ผลตอบแทนที่ดีกว่าและมีความเสี่ยงต่ำกว่าตราสารหนี้ต่างประเทศ เพราะคาดว่าการปรับขึ้นดอกเบี้ยของไทยจะค่อยเป็นค่อยไปตามหลังสหรัฐฯ อยู่มาก ส่วนการลงทุนในทองคำถือเป็นการป้องกันความเสี่ยงจาก 1) ภาวะเศรษฐกิจโลกอาจชะลอตัวลงมากกว่าที่คิดกันไว้ในอีก 2-3 ปี และ 2) แนวโน้มของค่าเงินดอลลาร์ที่อาจอ่อนค่าในระยะต่อไปด้วย

ส่วนการจัดพอร์ตลงทุนนั้นควรพิจารณาจากความเสี่ยงที่ผู้ลงทุนสามารถรับได้ โดยแนะนำให้มีสัดส่วนการลงทุนในหุ้นไทยและตราสารหนี้ไทยสูงกว่าการลงทุนในต่างประเทศ และมองการลงทุนในระยะยาวมากกว่า เพื่อโอกาสรับผลตอบแทนที่ดีและกระจายความเสี่ยงได้อย่างเหมาะสมในอนาคต”

เอเวอร์กรีนวิว ทาวเวอร์ ชั้น 4

เลขที่ 22/43 ซอยบางนา-ตราด 56 ถนนบางนา-ตราด

แขวงบางนา เขตบางนา กรุงเทพมหานคร 10260

Tel : 0-2751-4995-6

Mobile : 062-194-4561

คุณศุภากร ยาตพงศ์ (บู)

Mobile : 08-1355-3636

Tel : 0-2751-4995-6

E-mail : market-plus@hotmail.com

info@marketplus.in.th